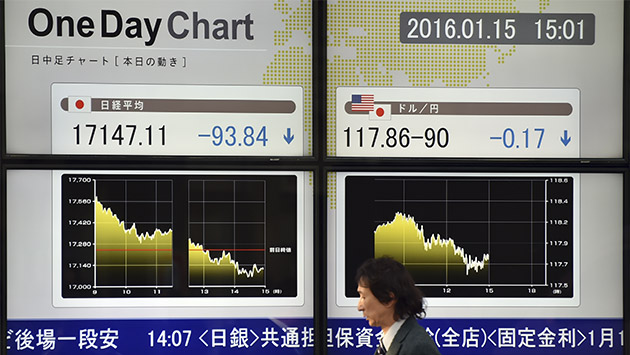

Tiempos de volatilidad en los mercados financieros

Los inversores han entrado en estado de pánico y sus temores se retroalimentan multiplicando la inestabilidad internacional

Si un extraterrestre aterrizara en nuestro planeta y viera los principales datos macroeconómicos de la economía mundial no entendería el descalabro que están sufriendo los mercados financieros, que han iniciado el año con una de las mayores caídas de la historia. Es cierto que la economía mundial se está desacelerando. La mayoría de las potencias emergentes, y especialmente China, ya no crecen tanto como en los últimos años y los países ricos, que están muy endeudados, no logran compensar esa caída aunque mantengan políticas monetarias expansivas.

Pero según las últimas predicciones del Fondo Monetario Internacional la economía mundial todavía debería crecer este año al 3,4%. Estados Unidos mantiene un crecimiento fuerte, la zona euro parece consolidar su dinamismo, Japón sigue sin despegar pero podría esquivar una nueva recesión, India crecerá al 7,5% y China, aunque frenando, podría hacerlo todavía por encima del 6%. Solo Brasil, Rusia y algunos países exportadores de materias primas están viendo cómo sus economías se hunden, ya que el superciclo de precios altos de las commodities ha terminado. Pero incluso esto, que constituye una muy mala noticia tanto para los petroestados como para las empresas que se endeudaron en dólares para financiar inversiones en el sector primario, debería ser positivo para la economía mundial. No olvidemos que el petróleo barato supone un regalo para los consumidores y las empresas en los países importadores de crudo, que son la mayoría e incluyen a Estados Unidos, Japón, gran parte de Europa o China, entre otros.

Por lo tanto, si los fundamentos de la economía mundial no son tan malos, ¿cómo explicar la extrema volatilidad de los mercados financieros y los temores que rodean al colapso del precio del petróleo? Y, lo que es más importante, más allá de la pérdida de riqueza financiera que estamos viviendo, ¿qué posibilidades hay de que la volatilidad en los mercados se traslade a la economía real y dé al traste con la recuperación en España?

Ya lo dijo Keynes

En el capítulo 12 de su Teoría general de 1936, Keynes explicó que los inversores en los mercados financieros toman sus decisiones intentando adivinar lo que otros inversores piensan, sin atender necesariamente a los datos objetivos que deberían determinar la rentabilidad de una particular inversión. Utilizó como metáfora un concurso de belleza y argumentó que el inversor exitoso será aquel que sea capaz de anticipar quién cree la mayoría del jurado que será la más guapa en un concurso de belleza, independientemente de quién lo sea en realidad o de qué opine el propio inversor. Al mismo tiempo, Keynes desarrolló la idea de que son los animal spirits, que podríamos traducir como las pulsiones profundas o animales del individuo, los que llevan a los inversores a tomar sus decisiones con base en un optimismo o pesimismo que la realidad no suele justificar.

Los factores psicológicos son clave en los movimientos de los precios de los activos financieros

La teoría financiera moderna, desarrollada por el premio Nobel de Economía de 2013 Robert Shiller, formaliza y contrasta la intuición de Keynes (y también la de los trabajos de Charles Kindleberger sobre las crisis financieras), y demuestra cómo los factores psicológicos son clave en los movimientos de los precios de los activos financieros y, por tanto, por qué se producen episodios de “exuberancia irracional”, burbujas y pánicos. Así, los mercados financieros no tenderían al equilibrio, ni se moverían sobre la base del sesudo análisis de los datos objetivos sobre las empresas y la solvencia de los estados —como predice la teoría clásica de Eugene Fama sobre la eficiencia de los mercados—, sino por el “comportamiento de rebaño” asociado a las teorías de la behavioural finance. (Fama compartió el Nobel con Shiller porque la Academia Sueca no quiso darle la razón en exclusiva a ninguno de los dos.)

Para entender lo que está pasando en los mercados en las últimas semanas necesitamos apoyarnos en las intuiciones de Keynes y en las teorías de Shiller. Los inversores han entrado en modo pánico y sus temores se retroalimentan, creando un mercado bajista que parece no tener suelo. Ante la avalancha vendedora, lo racional para cada inversor individual es imitar el comportamiento del resto. Pero el mercado puede darse la vuelta en cualquier momento (el esperado rebote) si una masa crítica de inversores dejara de vender y optara por volver a comprar.

El origen del pánico está en China. La mayoría de los inversores parece estar interpretando que la economía china corre el riesgo de colapsar. Como ya es la economía más grande del mundo (medida en paridad del poder de compra) y la globalización ha hiperconectado comercial y financieramente el planeta, temen que en su caída arrastre al mundo a una nueva recesión. Por eso se están produciendo descalabros en los mercados bursátiles, un colapso en el precio del petróleo y una huida de capitales hacia la renta fija de alta calidad.

El (no) fundamento del pánico

Sin duda hay señales que indican que la economía china tiene problemas. Su modelo de crecimiento basado en la exportación y la inversión está mostrando síntomas de agotamiento, el alto nivel de deuda —tanto de las empresas públicas como de los gobiernos regionales y del sistema bancario en la sombra— es preocupante y existen dudas sobre la capacidad de sus líderes para tomar las medidas necesarias para reestablecer la confianza. Además, la fuerte salida de capitales está llevando a la depreciación del yuan, y si el Banco Central finalmente optara por dejarlo caer para no perder sus reservas, la depreciación encarecería las importaciones. Esto incentivaría el uso del carbón nacional para cubrir parte de las necesidades energéticas, lo que reduciría todavía más la demanda global de petróleo. Por eso el precio del crudo parece no tener suelo.

A medida que esta visión tan negra (aunque no necesariamente correcta) de la economía china va tomando impulso, los inversores empiezan a dar más peso a otros factores que hasta ahora permanecían tapados. Así, cobra fuerza la tesis de que las políticas monetarias expansivas de los últimos años tienen que haber generado burbujas y que estas tienen que pincharse en algún momento, o la idea de que el exceso de deuda y el envejecimiento de la población en los países avanzados nos tienen que llevar a un periodo de deflación y estancamiento secular. También son más proclives a ser temerosos ante riesgos geopolíticos como el posible impacto económico de la crisis de los refugiados y el terrorismo (tanto el cyber como el clásico), las tensiones entre Irán y Arabia Saudí en Oriente Medio o la incertidumbre que se abriría ante una eventual salida de Reino Unido de la Unión Europea. Aparece así lo que los economistas llaman profecías autocumplidas: las cosas empeoran porque la mayoría de los actores consideran que van a empeorar, aunque en un principio no hubiera habido razones claras para ello.

Transmisión del pesimismo

Al fin y al cabo también es plausible pensar que China podrá capear el temporal y estabilizar su crecimiento en niveles del 6% porque todavía tiene ingentes reservas, está dando pasos para reequilibrar su economía mediante el aumento del consumo interno y podría reestablecer controles de capital. Al menos esa es la tesis que sostienen la mayoría de los especialistas en China que conocen bien el país y hablan el idioma, especialmente si son politólogos y no analistas financieros.

La mayoría de los inversores parece estar interpretando que la economía china corre el riesgo de colapsar

Como solo el tiempo nos permitirá dilucidar qué pasa realmente en China, lo que nos debería preocupar es si esta situación puede hacer descarrilar el fuerte crecimiento que está registrando la economía española. Afortunadamente, y más allá de las incertidumbres políticas internas, los vientos de cola del exterior continúan siendo muy favorables. El petróleo barato, la debilidad del euro, los bajos tipos de interés, el aumento del crédito y una política fiscal más favorable al crecimiento en el conjunto de la zona euro deberían permitir a la economía seguir avanzando y creando mucho empleo. El problema es que si el pesimismo de los mercados financieros dura demasiado podría terminar minando la confianza, frenando el consumo y la inversión. Los animal spirits negativos habrían saltado de las bolsas a la economía real, y eso sí que sería difícil de corregir.