Preferentes: gana la banca

Andreu Missé reconstruye la conjura contra el ciudadano por parte de los poderes políticos sometidos a los bancos

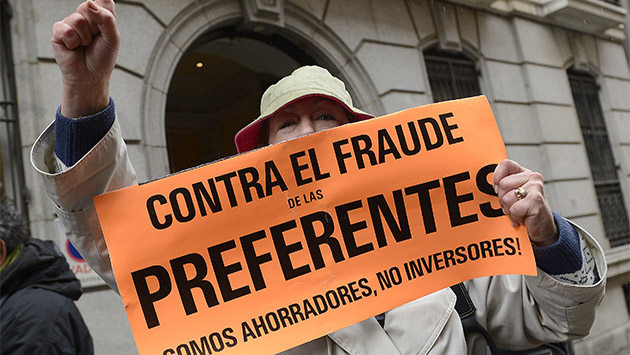

La gran estafa de las preferentes es el título del libro que acaba de publicar Andreu Missé (Alternativas Económicas). Subtítulo: Abusos e impunidad de la banca durante la crisis financiera en España. Missé narra la historia de esos productos financieros, analiza cómo y por qué fueron colocados entre pequeños ahorradores, muestra el sometimiento de los poderes políticos a la banca y anota el silencio de la prensa. Una conjura contra el ciudadano. Así lo cuenta: “La mayoría de las víctimas de las preferentes son personas de edad muy avanzada”. Entre ellas un número considerable con más de 80 y 90 años, pacientes de alzhéimer, enfermos terminales, analfabetos y un bebé de cuatro meses. Pero no hace falta buscar casos extremos. Se dio, explica Missé, “la desprotección de una parte significativa de la población frente a un poder financiero que cada vez ejerce un mayor dominio sobre el gobierno, los partidos políticos y los medios de comunicación”.

Los pequeños ahorradores perdieron parte de sus inversiones (muchos no sabían que invertían porque creían tener un depósito a plazo), pero la banca extranjera recuperó todos los préstamos, con el respaldo de los gobiernos españoles.

La cosa empezó en 1998, en las islas Caimán. Primero el BBV (antes de incorporar la A de Argentaria), y luego casi toda la banca (las excepciones son Pollença y Ontiyent), creó allí empresas pantalla que, en algún caso, solo tenían un apartado de correos. En 2001 el entonces fiscal Anticorrupción, Carlos Jiménez Villarejo, descubrió que, como poco, había evasión fiscal. Las participaciones no tributaban en España. Y casi toda la banca estaba haciendo lo mismo. Hacienda dejó de ingresar entre 3.000 y 6.000 millones de euros hasta 2003, cuando el gobierno, a instancias de la fiscalía, decidió regularizar la situación. Las participaciones colocadas en ese periodo desde las islas Caimán sumaron 18.693 millones de euros. El PSOE presentó una moción en el Congreso pidiendo que el dinero fuera repatriado también a efectos fiscales, pero una oportuna enmienda de CiU con el apoyo del PP convirtió el asunto en una amnistía. La banca repatrió el dinero sin pagar nada. Tras la amnistía, inició nuevas emisiones. Al menos otros 14.000 millones más hasta 2009, cuando ya las cosas iban a peor.

Estos son los nombres de algunos de los que tuvieron un papel destacado: Rodrigo Rato, ministro de Economía; Luis de Guindos, secretario de Estado; Vicente Martínez Pujalte, portavoz económico del PP. Rato dirigiría más tarde la salida a bolsa de Bankia, que Missé califica como “la tercera estafa” a los ahorradores: les convirtieron las preferentes en acciones sobrevaloradas de Bankia.

Entre 1996 y 2009 la banca española ganó 169.281 millones de euros. A partir de ahí entró en crisis ocultando a veces las pérdidas y refinanciando créditos impagados a través de sociedades interpuestas. ¿Qué había ocurrido? La banca prestaba dinero por encima de sus posibilidades, recurriendo al crédito internacional. Cuando este se cortó, la banca se colapsó.

Entre 1999 y 2007 el endeudamiento exterior creció un 630%. Desde 148.000 millones de euros pasó a 1,1 billones de euros. Ese dinero procedía en buena medida de Alemania, Francia, Holanda o Finlandia. El crédito en España crecía un 25% anual, seis veces más que la economía. Y el crédito inmobiliario, el 40%. Entre 1997 y 2007 los préstamos al ladrillo aumentaron un 318%. Como elementos de comparación: en Estados Unidos el crecimiento fue del 75%; en Alemania, del 80%.

La crisis supuso el impago de hipotecas por particulares y por promotores a los que se habían concedido préstamos sin garantías suficientes. Ejemplo: Bankia, dirigida por Miguel Blesa, tuvo un quebranto de mil millones por la crisis de la constructora Martinsa-Fadesa.

Pero aunque la banca no cobrara parte de sus deudas, no dejaba de pagar a la banca extranjera. Para cubrir estos pagos se nutrió de ayudas públicas, créditos blandos del Banco Central Europeo y recapitalización. Lo habitual sería que se hubieran hecho ampliaciones de capital para grandes inversores, pero ante la perspectiva de que estos no acudieran, se lanzaron a convencer a clientes de toda la vida que tenían pequeños depósitos de ahorro para que los convirtieran en preferentes, ocultando que se convertían en accionistas con riesgo.

Culpables y aquiescentes

Cuando las cosas fueron a peor, dejaron de pagar los intereses de los preferentistas y el Gobierno aceptó que se les endosaran pérdidas. Mientras, la banca recibía diversas ayudas para su saneamiento: 94.755 millones en ayudas directas y 378.000 millones en créditos del BCE a menos del 1%. Al mismo tiempo, los ejecutivos se subían los sueldos y celebraban consejos de administración en India, Shanghái, Ibiza o Dubái.

Al final los ahorradores fueron a los tribunales, que en un 90% de los casos les dieron la razón, pero las entidades recurrieron para aplazar un par de años los pagos. Cuando el Supremo emitió una sentencia favorable a los inversores e iba a emitir la segunda y crear jurisprudencia, el banco (de Santander) retiró el recurso para evitarlo. El Tribunal lo amonestó, pero la entidad repitió la actuación. Fue sancionada con 6.000 euros. Y este es otro de los asuntos que resalta Missé: las sanciones en España son irrisorias. Mientras que en Estados Unidos las multas a la banca superaron unos 550.000 millones de euros, en España se han quedado en 23 millones para operaciones que superan ampliamente los 30.000 millones.

“La gran estafa de las preferentes y otros abusos bancarios ha puesto de relieve la indefensión de los ciudadanos. Los bancos disponen de toda la información de productos complejos creados por ellos que los ciudadanos no pueden comprender”, sostiene Missé. Y añade: “Este desequilibrio en la información es responsabilidad del legislativo, Gobierno, organismos supervisores y medios de comunicación. Es lo que se llama la captura de las instituciones por parte del poder financiero. Los periodistas deberíamos preocuparnos por nuestro deficiente papel en esta crisis. No hemos cumplido con nuestra obligación de pensar sobre todo en los intereses de los lectores, que en su mayoría son usuarios de los servicios bancarios. Lamentablemente, en muchos casos tampoco nos enteramos de lo que ocurría, lo cual no es excusa. Los periodistas deberíamos sacar enseñanzas de esta crisis para que en el futuro hagamos mejor nuestro trabajo, con más rigor y pensando siempre en la parte más vulnerable”.

Andreu Missé

Alternativas Económicas, Barcelona, 2016, 468 págs.